สวัสดีคะ กลับมาพบกับบทความการเงินรอบตัวกันอีกครั้งกับ Geturgoal

เผลอแป็ปเดียวเข้าเราก็เดินทางมาถึงช่วงปลายปีกันอีกแล้ว เชื่อว่าตอนนี้หลายๆคนกำลังง่วนอยู่กับการวางแผนเที่ยวชดเชยช่วงที่โดนกักตัวเพราะสถานการณ์COVID ที่ผ่านมา

แต่ว่าทุกคนก็อย่ามัวแต่เที่ยวเพลินจนลืมเรื่องสำคัญที่หลายคนมักจะลืม ทำให้ต้องมานั่งปวดหัวตอนช่วงสิ้นปี นั่นก็คือการวางแผนภาษีนั่นเอง แถมปีนี้ยังมีการเปลี่ยนแปลงเรื่องกองทุนลดหย่อนภาษีอีกด้วย ดังนั้นหัวข้อในวันนี้ของเราจึงเป็นเรื่องการจัดการภาษีเงินนั่นเอง

ก่อนอื่น เราขอเริ่มต้นด้วยการทำความรู้จักกับภาษีเงินได้บุคคลธรรมดากันก่อนนะคะ

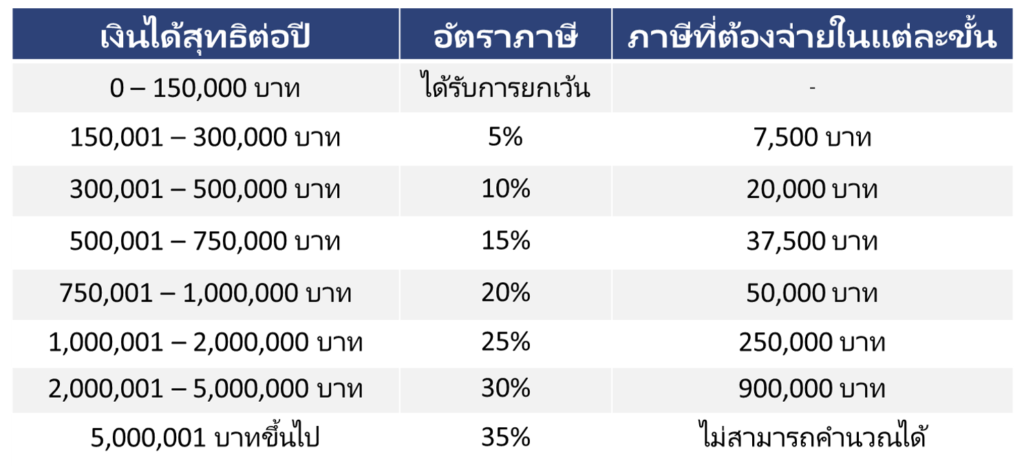

ในปัจจุบันการคิดภาษีเงินได้บุคคลธรรมดาเป็นแบบขั้นบันได คือยิ่งรายได้สูง อัตราภาษีที่ถูกเรียกเก็บก็จะยิ่งสูงไปด้วย

เพื่อให้เห็นภาพ เราลองมาดูตัวอย่างการคิดภาษีกันสักเล็กน้อยนะคะ

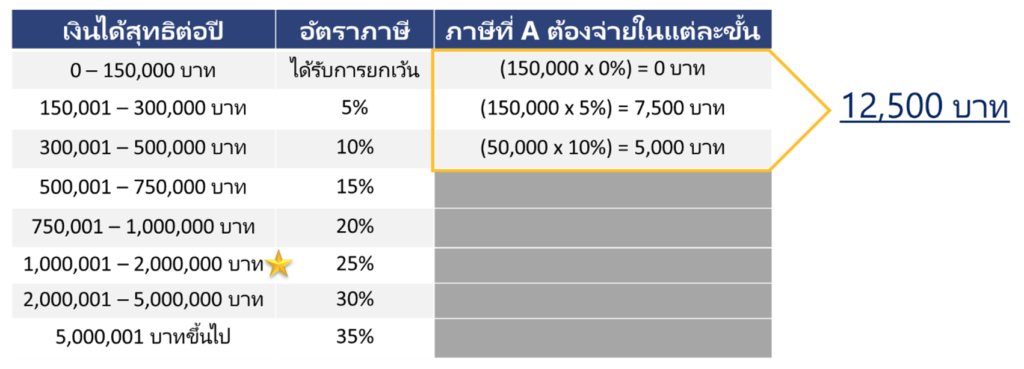

ตัวอย่างที่ 1 นาย A มีรายได้สุทธิที่ต่อปีอยู่ที่ 350,000 บาท

แปลว่าขั้นภาษีสูงสุดของนาย A จะอยูที่ขั้นที่ 3 เมื่อนำมาคำนวณตามตารางจะเห็นว่า รายได้สุทธิบาทแรกถึง 150,000 บาทนั้นรัฐบาลยกเว้นภาษีให้ ในขณะที่เงินได้สุทธิที่เกิน 150,000 บาท ถึง 300,000 บาทจะโดยเรียกเก็บภาษี 5% และส่วนที่เกิน 300,000 บาทมาอีก 50,000 บาทนั้น นาย A จะต้องเสียภาษี 10%ดังนั้น นาย A จะต้องเสียภาษีเป็นจำนวนเงินทั้งสิ้น 12,500 บาท

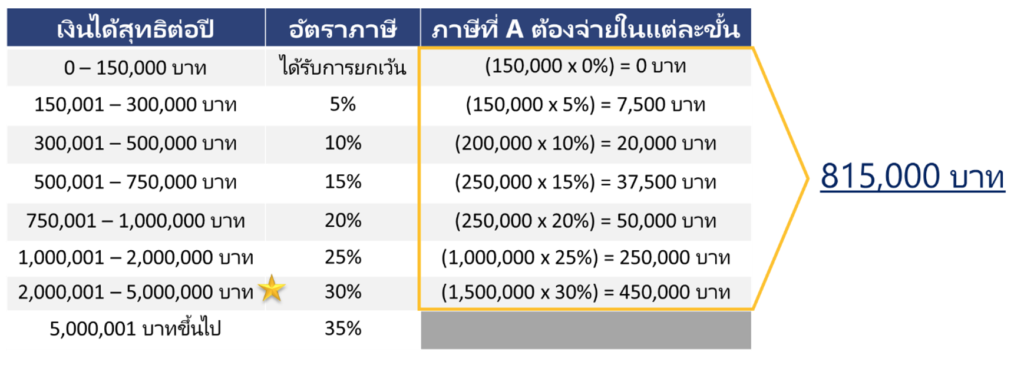

มาลองดูต่ออีกสักตัวอย่าง สำหรับนาย B ที่มีระดับรายได้สูงขึ้น โดยสมมติให้นาย B มีรายได้สุทธิต่อปีอยู่ที่ 3,500,000 บาท

จะเห็นได้ว่าขั้นการคิดภาษีสูงสุดของนาย B นั้นจะกระโดดไปอยู่ที่ขั้นที่ 7 และจากตารางการคำนวณจะเห็นได้ว่ารายจ่ายภาษีของนาย B นั้นสูงถึง 815,000 บาทเลยทีเดียว

เมื่อเปรียบเทียบ นาย A กับ นาย B แล้วจะเห็นได้ว่า นาย B มีรายได้สุทธิต่อปีสูงกว่านาย A 10 เท่า แต่รายจ่ายภาษีของนาย B กลับสูงกว่า นาย A กว่า 65 เท่า!!!! ดังนั้นยิ่งรายได้สูงขึ้นการให้ความสำคัญกับการบริหารจัดการภาษีจึงยิ่งมีความสำคัญมากขึ้นเป็นทวีคูณ

แต่ถ้าทุกคนสังเกตจะเห็นได้ว่าในตัวอย่างคำนวณภาษี สิ่งที่นำมาใช้คิดคำนวณภาษีนั้นคือ รายได้สุทธิ ซึ่งเป็นรายได้หลังจากที่นำรายได้พึงประเมินมาหักค่าใช้จ่ายและค่าลดหย่อนต่างๆออกแล้ว แปลว่ายิ่งเรามีค่าใช้จ่ายและค่าลดหย่อนมากเท่าไร รายได้สุทธิที่นำมาคำนวณภาษีก็จะน้อยลง และสุดท้ายก็จะทำให้เราจ่ายภาษีน้อยลงนั่นเองค่ะ

ดังนั้น การที่หลายคนเข้าใจผิดว่าพอมีค่าลดหย่อนแล้วนั้น สามารถนำมาหักกับภาษีได้เลยจึงเป็นความเข้าใจที่ผิดนะคะ เพราะ ค่าลดหย่อนและค่าใช้จ่ายเหล่านี้ จะถูกนำมาหักออกจากรายได้เพื่อนำมาหารายได้สุทธิที่นำไปคำนวณภาษีอีกที ดังนั้นหาก นาย A มีค่าลดหย่อนเพิ่มเติมอีก 50,000 บาท นาย A จะสามารถประหยัดภาษีไปได้ 50,000 x 10% = 5,000 บาท ใน ขณะที่หากนาย B มีค่าลดหย่อนเพิ่มมาในจำนวนที่เท่ากัน จะสามารถลดรายจ่ายภาษีได้สูงถึง 50,000 x 30% = 15,000 บาท

เรามาดูกันต่อดีกว่าค่ะ ว่าค่าใช้จ่ายและค่าลดหย่อนเหล่านี้มีอะไรบ้าง โดยเราจะขอแบ่งเป็น 2 กลุ่มใหญ่ๆคือ

1. กลุ่มค่าลดหย่อนติดตัว

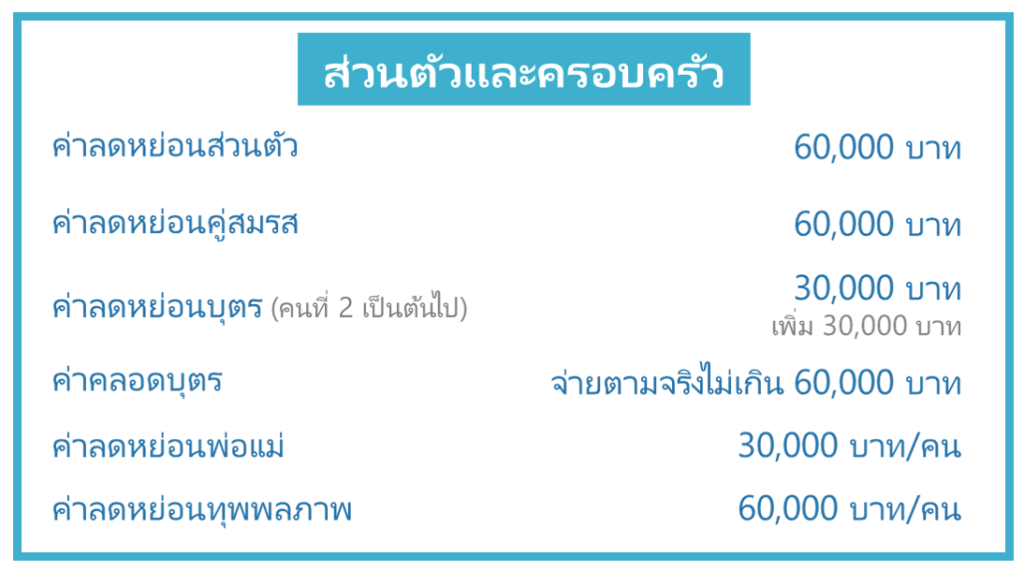

ค่าลดหย่อนในกลุ่มนี้จึงเป็นกลุ่มพื้นฐานที่รัฐบาลกำหนดให้กับผู้มีเงินได้ทุกรายนำมาใช้เป็นรายการหักก่อนนำรายได้มาคิดคำนวณภาษี อย่างไรก็ดีค่าลดหย่อนที่แต่ละรายได้รับอาจจะไม่เท่ากันขึ้นอยู่กับเงื่อนไของแต่ละบุคคล

2. กลุ่มค่าลดหย่อนเพิ่มเติม

ค่าลดหย่อนในกลุ่มนี้เป็นที่เสริมเข้ามา เป็นรายการค่าลดหย่อนที่แต่ละบุคคลสามารถเลือกที่จะใช้สิทธิหรือไม่ก็ได้ โดยค่าลดหย่อนในกลุ่มนี้สามารถแบ่งออกเป็น 3 ประเภทคือ ประกันและการลงทุน เงินบริจาคต่างๆ และรายการค่าลดหย่อนอื่นๆตามนโยบายของภาครัฐ

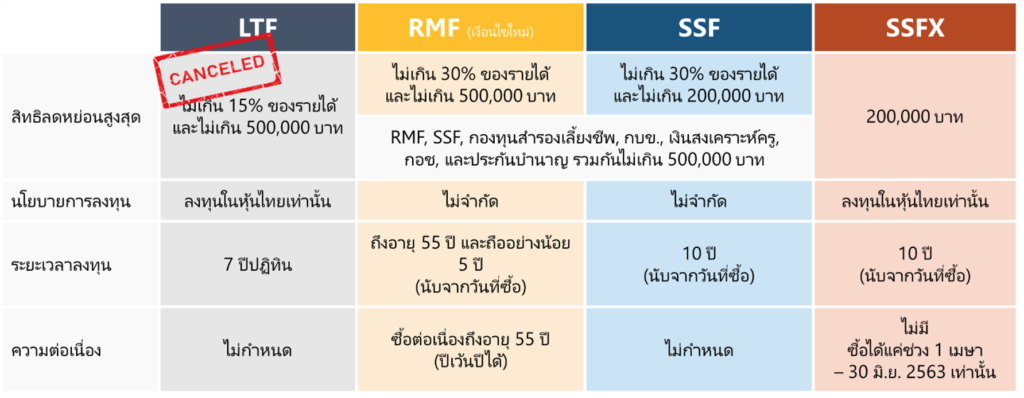

โดยเครื่องมือหลักๆที่มักถูกนำมาใช้ในการวางแผนลดหย่อนภาษีก็คือกลุ่มประกันและการลงทุน โดยในปี 2563 นี้เป็นปีที่มีการเปลี่ยนแปลงกองทุนในการลดหย่อนภาษี โดยทางรัฐบาลได้ทำการยกเลิกกองทุนรวม LTF ออกไป และได้มีการเพิ่มกองทุนรวม SSF และ SSFX ขึ้นมา ซึ่งเชื่อว่าหลายๆคนก็ยังคงสับสนหรือไม่แน่ใจกับเงื่อนไขและรายละเอียดของกองทุนลดหย่อนภาษีตัวใหม่นี้อยู่บ้างนะคะ ทางเราจึงได้ทำตารางสรุปมาให้ตามรูปด้านล่างค่ะ

จะเห็นได้ว่า การยกเลิก LTF นั้นส่งผลให้สิทธิค่าลดหย่อนภาษีโดยรวมนั้นลดลงไปสูงสุดถึง 500,000 บาทเลยทีเดียว อีกทั้งการลงทุนใน SSF นั้นยังกำหนดระยะเวลาถือครองที่นานขึ้นกว่าเดิม แต่ข้อดีข้อหนึ่งของกองทุน SSF เมื่อเปรียบเทียบกับ LTF นั้นก็คือกองทุน SSF นั้นมีนโยบายการลงทุนที่หลากหลายกว่า ทำให้ผู้ลงทุนสามารถจัดสรรการลงทุนและกระจายความเสี่ยงได้มากขึ้น ต่างจาก LTF ที่จำกัดการลงทุนในกลุ่มหุ้นไทยเท่านั้น

สำหรับ SSFX หรือ SSF Extra นั้น เป็นกองทุนลดหย่อนภาษีพิเศษที่รัฐบาลเพิ่มขึ้นมาเพื่อพยุงตลาดทุนไทยในช่วง COVID ที่ผ่านมา นโยบายการลงทุนจึงจำกัดแค่กลุ่มหุ้นไทย โดยสามารถลงทุนได้สูงสุดถึง 200,000 บาทโดยไม่คำนึงถึงรายได้ และไม่นำไปคิดรวมกับรายการหักภาษีอื่นๆ โดยสิทธิในการซื้อ SSFX นั้นจำกัดแค่ช่วง 1 เมษา – 30 มิ.ย. เท่านั้น

สำหรับรายการลดหย่อนภาษีตัวอื่นนั้นเราจะไม่ขอลงรายละเอียดในแต่ละรายการนะคะ แต่หากใครอยากทราบรายละเอียดเพิ่มเติม สามารถฝากคำถามทิ้งไว้ด้านล่างหรือหลังไมค์มาหาเราก็ได้เลยค่ะ

ตอนนี้เชื่อว่าหลายๆคนก็ยังคงมีคำถามต่อไปอีกว่า

ควรซื้อสิทธิลดหย่อนภาษี เพิ่มไหม….?

ควรซื้อสิทธิลดหย่อนภาษีแค่ไหน….?

เราควรใช้สิทธิลดหย่อนภาษีตัวไหนบ้างดี….?

การตอบคำถามเหล่านี้ให้ถูกต้องเหมาะสมนั้น จำเป็นที่จะต้องทราบถึงข้อมูลรายได้ อายุ และเป้าหมายทางการเงินหลักของแต่ละบุคคล รวมไปถึงความพึงพอใจส่วนตัวอีกด้วยนะคะ ถึงจะสามารถวางแผนและจัดสรรการวางแผนภาษีได้อย่างเหมาะสมที่สุด อย่างไรก็ตาม วันนี้เรามีหลักการในการเบื้องต้นที่ช่วยให้ทุกคนตอบคำถามต่างๆเหล่านี้ได้ง่ายขึ้นค่ะ

- ควรซื้อสิทธิลดหย่อนภาษี เพิ่มไหม….?

ก่อนอื่นเลย ต้องแน่ใจก่อนว่า หลังจากหักค่าลดหย่อนภาษีที่มีคุณมีอยู่แล้วคุณยังต้องเสียภาษีอยู่ ทั้งควรคิดให้ครบทั้งรายการลดหย่อนติดตัว และรายการลดหย่อนเพิ่มเติมต่างๆ (ถ้ามี)

ในกรณีที่รายได้หลังหักค่าลดหย่อนทั้งหมดแล้วยังต้องเสียภาษีอยู่ ควรจะต้องมาดูต่อว่า ตอนนี้ เรามีเงิน หรือ สภาพคล่องเหลือพอที่ไปซื้อสิทธิลดหย่อนภาษีหรือไม่? เพราะจะเห็นได้ว่ารายการหักภาษีเหล่านี้เป็นการลงทุนในระยะยาว ดังนั้นหากเราตัดสินใจซื้อสิทธิลดหย่อนภาษีมากเกินไป อาจทำให้บางรายเกิดปัญหาสภาพคล่องติดขัดตามมาได้ แต่หากใครที่ดูแล้วมีสภาพคล่องเพียงพอ การเลือกตัดสินใจซื้อสิทธิลดหย่อนภาษีก็น่าจะเป็นตัวเลือกที่น่าสนใจมีความน่าสนใจเพิ่มมากขึ้น

อีกประเด็นต่อมาที่ควรตัดสินใจคือ เรื่องของความคุ้มค่า ซึ่งประเด็นสำคัญที่มีผลต่อความคุ้มค่าก็คืออัตราภาษีทีเราจะต้องจ่าย โดยยิ่งอัตราภาษีมาก ผลตอบแทนหรือความคุ้มค่าจากการใช้สิทธิลดหย่อนทางภาษีก็จะยิ่งมากไปด้วย

ดังนั้น ก่อนจะตัดสินใจแบ่งเงินมาเพื่อซื้อสิทธิลดหย่อนภาษี ควรเปรียบเทียบผลประโยชน์ที่จะได้จากการลดหย่อนภาษี

กับผลประโยชน์จากการนำเงินดังกล่าวไปทำอย่างอื่น เช่น การไปจ่ายชำระหนี้ที่มีอัตราดอกเบี้ยสูง ก่อนว่าอันไหนคุ้มค่ากว่ากัน ทั้งนี้ หากใครที่มีฐานภาษี 20% ขึ้นไป การพิจารณาเลือกใช้สิทธิลดหย่อนภาษีมักจะเป็นทางเลือกที่น่าดึงดูดมากเลยทีเดียว

- ควรซื้อสิทธิลดหย่อนภาษีแค่ไหน….?

จริงๆแล้วไม่มีคำตอบที่ตายตัวสำหรับคำถามนี้ แต่สิ่งที่สำคัญที่สุดในการพิจารณาคำถามนี้ก็คือ อย่าซื้อเยอะเกินไป!

คำพูดที่ว่า เหลือดีกว่าขาดนั้นใช้ไม่ได้กับการซื้อสิทธิลดหย่อนภาษีนะคะ เพราะการใช้สิทธิลดหย่อนภาษีเยอะเกินไปนั้น นอกจากรัฐบาลจะไม่ได้มีการเพิ่มผลประโยชน์ลดหย่อนภาษีให้แล้ว ยังอาจทำให้เราต้องเสียภาษีตามมาโดยไม่รู้ตัวอีกด้วย

แล้วอะไรคือซื้อเยอะเกินไป….

- ซื้อเกินสิทธิที่กฎหมายกำหนด เช่น ซื้อกองทุนรวม RMF เกิน 30% ของรายได้ หรือ ซื้อเกิน 500,000 บาท (เมื่อรวมกับกองทุนรวม SSF, กองทุนสำรองเลี้ยงชีพ ฯลฯ) ทั้งนส่วนที่เกินมาของ RMF นอกจากจะไม่ได้รับสิทธิในการลดหย่อนภาษีแล้ว กำไรและเงินปันผลจาก RMF ส่วนเกินยังจะต้องถูกนำมาคิดภาษีอีกด้วยค่ะ

*ทั้งนี้อาจมีข้อยกเว้นในส่วนของการทำประกันนะคะ เพราะบางรายอาจต้องการความคุ้มครองที่ค่อนข้างสูงซึ่งเกินสิทธิที่จะได้รับผลประโยชน์ทางภาษี แต่ทั้งนี้ก่อนตัดสินใจจะต้องพิจารณาโดยตัดเรื่องผลประโยชน์การลดหย่อนภาษีออกไปด้วยนะคะ

- ซื้อเกินกำลังของตัวเอง หรือก็คืออย่าซื้อจนตัวเองลำบาก ประเด็นนี้จะเหมือนกับข้อแรกนะคะ Geturgoal อยากจะขอย้ำเลยว่า เราไม่จำเป็นต้องใช้สิทธิการลดหย่อนภาษีเต็มเสมอไปนะคะ ว่าเราต้องดูสภาพคล่องและสถานการเงินของเราก่อนว่าเพียงพอหรือไม่ เพราะไม่อย่างนั้นอาจจะเกินปัญหาตามมาภายหลังได้

- ซื้อโดยไม่จำเป็น อันนี้จะเกี่ยวหลักๆในตัวสิทธิลดหย่อนภาษีในหมวดอื่นๆเป็นหลักนะคะ เช่น โครงการช้อปดีมีคืน หรือ รายจ่ายดอกเบี้ยบ้าน โดยเฉพาะอย่างยิ่งกับคนที่ฐานภาษียังไม่สูงนัก เพราะ หากมองดีๆ หากอัตราภาษีเราอยู่ที่ 5% ผลประโยชน์จากเข้าโครงการอปดีมีคืนก็คือ 5% เท่านั้น ดังนั้นหากใครที่ไม่ได้มีของที่ตั้งใจจะซื้ออยู่แล้ว อาจจะไม่จำเป็นต้องเพิ่มรายจ่ายฟุ่มเฟือยเพื่อใช้สิทธิตรงนี้ค่ะ

- เราควรใช้สิทธิลดหย่อนภาษีตัวไหนบ้างดี….?

อันนี้เราจะต้องย้อนกับมาดูที่ความต้องการของเราก่อนค่ะว่า เป้าหมายการเงินของเราคืออะไร หรือเรายังเครื่องม แล้วเครื่องมือทางการเงินตัวไหนที่จะมาช่วยตอบโจทย์เป้าหมายการเงินของเราได้บ้าง นอกจากนี้อายุ สถานภาพสมรส หรือภาระการเงินก็มีส่วนร่วมประกอบการตัดสินใจด้วยเช่นกัน ซึ่งหากจะให้ลงรายละเอียดให้ครอบคลุมแล้วหล่ะก็ บทความนนี้น่าจะยาวจนกลายเป็นหนังสือได้เลยหล่ะค่ะ ดังนั้นเราจะขอยกตัวอย่างง่ายๆสัก 2 ตัวอย่างให้พอเป็นไอเดียนะคะ

อายุ สำหรับผู้ที่ยังอายุน้อยๆ (ไม่ถึง 45 ปี) การเลือกลงทุนในกองทุน SSF เนื่องจากสามารถทำการขายได้เมื่อครบกำหนด 10 ปี ในขณะที่หากซื้อกองทุน RMF จะต้องรอจนถึงอายุ 55 ปีจึงจะถอนได้ ในทางกลับกันหากเป็นผู้ที่อายุเกิน 45 ปี กองทุนรวม RMF จะเป็นตัวเลือกที่น่าสนใจมากขึ้นด้วยสภาพคล่องที่มากกว่า เพราะสามารถทำการขายได้เร็วกว่าเมื่อเปรียบเทียบกับการซื้อกองทุนรวม SSF

ความสามารถในการรับความเสี่ยง หากใครที่รับความเสี่ยงได้น้อย อาจจะต้องระวังเป็นพิเศษกับการลงทุนในกองทุนรวมลดหย่อนภาษีนะคะ เพราะถึงแม้ว่าจะได้ประโยชน์จากภาษี แต่ความเสี่ยงของกองทุนนั้นๆไม่ได้หายไป ดังนั้น อาจจะต้องลองแบ่งสัดส่วนไปที่ฝั่งประกันที่มีความเสี่ยงต่ำมากขึ้น หรือเลือกกองทุนรวมที่จัดอยู่ในกลุ่มความเสี่ยงต่ำเป็นหลัก

เรื่องการบริหารภาษีเป็นเรื่องที่ไม่ยากแต่มีรายละเอียดค่อยข้างเยอะซึ่งทางเราอาจจะไม่สามารถเล่าถึงรายละเอียดทุกอย่างได้ในบทความนี้ แต่ Geturgoal หวังว่าทุกคนจะได้แนวทางในการจัดการและบริหารภาษีได้อย่างเหมาะสมมากขึ้นนะคะ ในบทความหน้าเราจะมาแสดงตัวอย่างการจัดสรรและบริหารการใช้สิทธิลดหย่อนภาษีกันนะคะ

หากใครที่ยังมีข้อแนะนำ ข้อสงสัย มีคำถามเพิ่มเติม หรือสนใจอยากให้เราจัดทำแผนการบริหารภาษีให้สามารถแจ้งทางข้อความได้ล่าง หรือหลังไมค์มาหาทีมงานได้เลยค่ะ แน่นอนว่าทาง Geturgoal ยินดีให้คำปรึกษาและวางแผนให้โดยไม่มีค่าใช้จ่ายใดๆทั้งสิ้นค่า

สำหรับวัน Geturgoal ต้องขอลาไปก่อน แล้วพบกันในบทความหน้าคะ